Navzdory pokračující ekonomické nejistotě a eskalující globální obchodní válce se Walmartu podařilo ve čtvrtek překonat očekávání analytiků ve všech hlavních ukazatelích hospodaření za první čtvrtletí.

Maloobchodní gigant zároveň upozornil na klíčovou výzvu, která může v následujících měsících významně ovlivnit jeho podnikání – rostoucí náklady způsobené cly.

Na konferenčním hovoru, který doprovázel oznámení výsledků, generální ředitel Doug McMillon otevřeně uvedl, že dopad cel v USA začíná citelně ovlivňovat náklady, což představuje problém zejména ve vysoce konkurenčním a nízkomaržovém prostředí maloobchodu. I přes snížení některých cel, oznámené tento týden, je podle něj obtížné udržet dosavadní úroveň cen, zejména u zboží zatíženého přímými importními náklady.

Podle McMillona začal tlak na náklady z celních opatření sílit již koncem dubna a dále akceleroval během května. Největší obavy panují u zboží importovaného z Latinské Ameriky, konkrétně z Kostariky, Peru nebo Kolumbie, kde se cla promítají například do cen banánů, avokáda, kávy nebo květin. V oblasti potravin se Walmart (WMT) snaží alespoň částečně eliminovat dopady cel vylepšováním provozní efektivity, například prostřednictvím snížení odpadu u čerstvých produktů.

I přesto McMillon uvedl, že v některých případech Walmart záměrně nepromítá vyšší náklady do maloobchodních cen, jak ukazuje příklad květin na Den matek v obchodech Sam’s Club. To je součástí širší strategie firmy chránit kupní sílu zákazníků, i když náklady na straně společnosti stoupají.

Z makroekonomického pohledu zůstává spotřebitelská poptávka navzdory nejistotě překvapivě silná. Walmart zaznamenal meziroční růst celkových tržeb o 2,5 % na 165,6 miliardy USD, což překonalo očekávání trhu. V samotných Spojených státech vzrostly tržby o 3,2 % na 112,2 miliardy USD, přičemž srovnatelné tržby – tedy tržby z obchodů otevřených alespoň rok – stouply o výrazných 4,5 %, což je lepší výsledek než odhadovaných 3,8 %.

Růst byl tažen především segmentem potravin a zdraví a wellness, které zůstávají hlavními pilíři amerického retailu. Zaznamenán byl také nárůst objemu transakcí o 1,6 % a zvýšení průměrné hodnoty nákupu o 2,8 %. Tato kombinace ukazuje, že zákazníci i v době vyšších cen nadále utrácejí, což poskytuje Walmartu určitou míru odolnosti vůči externím tlakům.

Členství orientovaný koncept Sam’s Club U.S. rovněž přispěl pozitivně, když vykázal nárůst tržeb o 2,9 % na 22,1 miliardy USD a růst srovnatelných tržeb o 6,7 %. Tržby byly opět taženy potravinami a zdravím, přičemž čtvrtý kvartál v řadě vykázal pozitivní čísla i u spotřebního zboží.

Navzdory dopadům cel Walmart nezměnil svůj celoroční výhled a nadále očekává růst čistého obratu o 3 až 4 % a upravený zisk na akcii mezi 2,50 až 2,60 USD. Pro druhé čtvrtletí počítá firma s růstem tržeb o 3,5 až 4,5 % při konstantním směnném kurzu.

Je však zřejmé, že přetrvávající obchodní napětí a globální cla mohou tuto trajektorii ohrozit. Walmart je sice lépe připraven než mnoho menších konkurentů, ale nízké marže v sektoru potravin a maloobchodu znamenají, že společnost nemá mnoho prostoru pro absorpci nových nákladů, pokud by se cla znovu zvýšila nebo rozšířila na další kategorie zboží.

Akcie společnosti v předobchodním obchodování klesly o 0,8 %, přesto od začátku roku do středy posílily o 7,2 %, což kontrastuje s poklesem indexu Consumer Staples Select Sector SPDR o 1,1 % a poklesem indexu Dow Jones Industrial Average o 0,49 %. Tato odolnost signalizuje, že investoři stále důvěřují Walmartu jako stabilnímu hráči i v turbulentním makroekonomickém prostředí.

Walmart se nachází v klíčové fázi, kdy se musí vypořádat s rostoucími náklady způsobenými cly, aniž by ztratil konkurenceschopnost na cenově citlivém americkém trhu. Přestože výsledky za první čtvrtletí byly silné a výhled zůstává stabilní, vedení firmy si je vědomo rizik, která mohou zkomplikovat další růst. V této situaci se schopnost Walmartu optimalizovat provoz a udržet zákaznickou loajalitu stává zásadní.

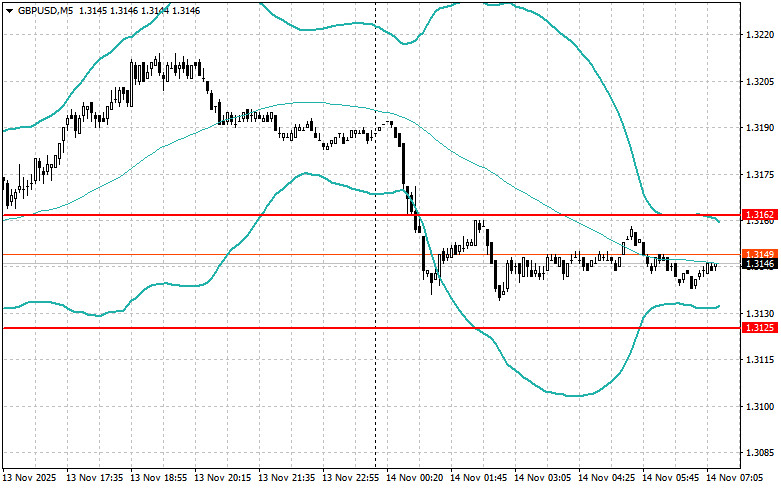

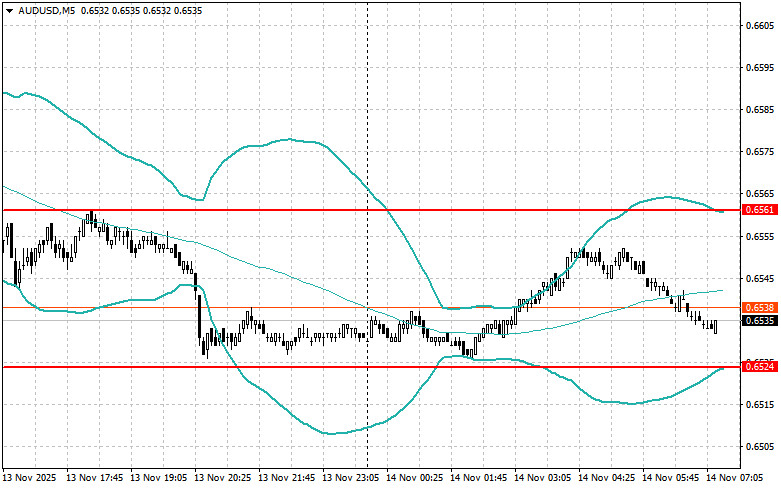

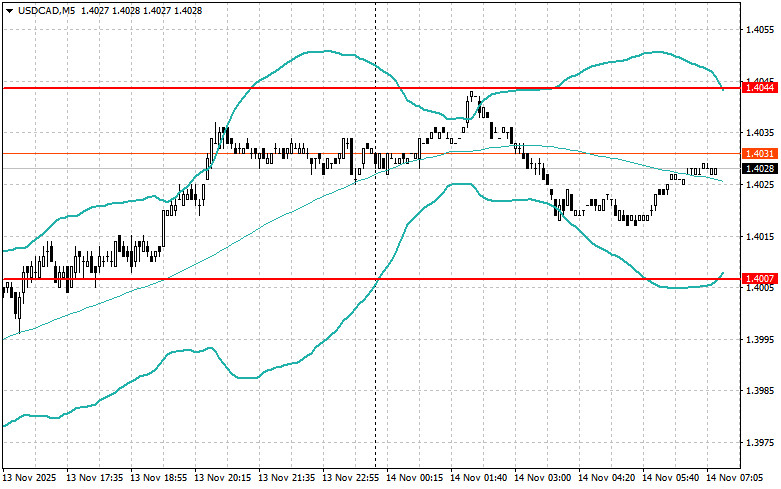

The euro, pound, and other risky assets continued to rise against the U.S. dollar. Confusion among the U.S. Federal Reserve, with significantly differing statements from policymakers, has put pressure on the dollar. Growing uncertainty about the monetary policy trajectory, combined with contradictory statements from members of the Open Market Committee, undermines traders' confidence in the stability of the U.S. currency.

On one hand, there are increasing calls for further tight monetary policy to finally curb inflation, which, although slowing, remains above the target level of 2%. On the other hand, the camp advocating rate cuts is gaining strength, pointing to negative consequences for economic growth and the labor market.

Today, in the first half of the day, the euro may continue to rise, but strong data on Eurozone GDP growth, employment levels, and the external trade balance are needed to support this. Optimistic GDP figures demonstrating resilient growth in the Eurozone economy will catalyze further strengthening of the euro. Positive changes in employment levels will also play a role. A decrease in unemployment and an increase in the number of employed will create a favorable environment for rising consumer spending and business activity, which, in turn, will support the euro. A positive external trade balance reflecting higher exports than imports will be another factor contributing to the euro's growth.

As for the pound, there are no reports today for the UK, so all attention will be on Rachel Reeves' further plans for shaping the country's budget for the next financial year. Her statements about refusing to raise taxes yesterday surprised many, further confusing traders. The situation is complicated by the fact that the Conservative government is under increasing pressure from the opposition and the public. Economic difficulties, inflation, and the rising cost of living undermine trust in the ruling party. Reeves, while presenting the budget, will need to strike a balance between stimulating economic growth and reducing public debt.

If the data aligns with economists' expectations, it is better to act based on the Mean Reversion strategy. If the data is significantly above or below economists' expectations, it is best to use the Momentum strategy.