Evropské akcie ve čtvrtek převážně posílily v reakci na klíčové rozhodnutí amerického federálního soudu, který zablokoval plán prezidenta Donalda Trumpa na zavedení recipročních cel vůči hlavním obchodním partnerům Spojených států. Toto rozhodnutí přineslo investorům úlevu, neboť výrazně snížilo jedno z největších ekonomických rizik, které letos tížilo nejen americké, ale i globální trhy.

Německý index DAX vzrostl o 0,4 %, francouzský CAC 40 o 0,6 %, zatímco britský FTSE 100 mírně klesl o 0,1 %. Celkově však nálada na evropských burzách byla pozitivní. Rozhodnutí o clech bylo vnímáno jako významný právní zásah proti exekutivnímu jednání prezidenta, které soudci shledali jako překročení ústavních pravomocí.

Ve středu Mezinárodní obchodní soud rozhodl, že zákon o mezinárodních mimořádných ekonomických pravomocích (IEEPA), který Trump použil k prosazení cel, nedává prezidentovi pravomoc zavádět neomezená cla na zboží z téměř všech zemí světa. Tím padl právní základ pro jeden z nejagresivnějších kroků v americké obchodní politice posledních let. Tato událost má široký dopad nejen na ekonomiku USA, ale také na důvěru evropských trhů, které jsou často zasaženy vedlejšími efekty amerických obchodních opatření.

Analytici upozorňují, že rozhodnutí sice omezilo pravomoci prezidenta při vyjednávání obchodních dohod, ale zároveň vyvolalo právní nejistotu, protože Bílý dům avizoval odvolání. To znamená, že spor pravděpodobně skončí až u Nejvyššího soudu, což bude trvat měsíce. Mezitím ale investoři reagují na pozitivní stránku této zprávy – tedy že ekonomické škody plynoucí z cel by mohly být zmírněny nebo zcela odstraněny.

Kromě geopolitických událostí sehrály významnou roli i korporátní výsledky. Společnost Nvidia, která je globálním lídrem v oblasti čipů a umělé inteligence, překonala očekávání trhu ohledně svých čtvrtletních tržeb. Tato zpráva podpořila růst akcií technologických společností i v Evropě. Výrazně z toho těžily firmy jako ASML a Schneider Electric, jejichž akcie zaznamenaly prudké denní zisky.

Silné zisky zaznamenaly také evropské automobilky – například Stellantis, Porsche a Volkswagen. Tyto společnosti jsou citlivé na změny v obchodní politice, a tudíž na ně měl verdikt o clech přímý pozitivní dopad. Investoři rovněž upřednostnili akcie luxusních značek, jako jsou Kering, Christian Dior a Burberry, které posílily díky vyšší globální chuti riskovat.

Pozitivní sentiment se rozšířil i na komoditní trhy. Ceny ropy prudce vzrostly, když soudní rozhodnutí signalizovalo možné uvolnění napětí v mezinárodním obchodě. Futures na ropu Brent vzrostly o 1 % na 64,97 USD za barel a ropy West Texas Intermediate o 1,2 % na 62,56 USD za barel. Trhy přivítaly verdikt jako faktor, který snižuje pravděpodobnost zpomalení globální poptávky po energiích, jež byla dříve ohrožena obchodními bariérami.

K optimismu přispěly i údaje Amerického ropného institutu, které ukázaly, že zásoby ropy v USA se minulý týden snížily o 4,24 milionu barelů, zatímco analytici očekávali jejich růst. Tento překvapivý pokles podporuje hypotézu, že americká ekonomika zůstává odolná a poptávka po palivech silná, navzdory všudypřítomné nejistotě.

Přestože soudní verdikt i firemní výsledky přinesly pozitivní impulzy, nejistota stále přetrvává. Očekává se odvolání Bílého domu a investoři si uvědomují, že rozhodnutí soudu není konečné. To se odráží i ve smíšeném vývoji některých indexů, zejména britského FTSE 100, který jako jediný zaznamenal pokles.

Zároveň se obchodníci připravují na další klíčové události – včetně zasedání OPEC, které by mohlo přinést změny v produkční politice, a také zveřejnění oficiálních dat o zásobách ropy, jež by mohly potvrdit či vyvrátit současný optimismus.

Celkově ale čtvrteční obchodování ukázalo, že evropské trhy reagují na pozitivní signály z USA s mírným optimismem, a pokud nedojde k rychlému obratu, mohou se akcie v příštích dnech dál stabilizovat a růst.

Analiza transakcji i wskazówki dotyczące handlu EUR/USD

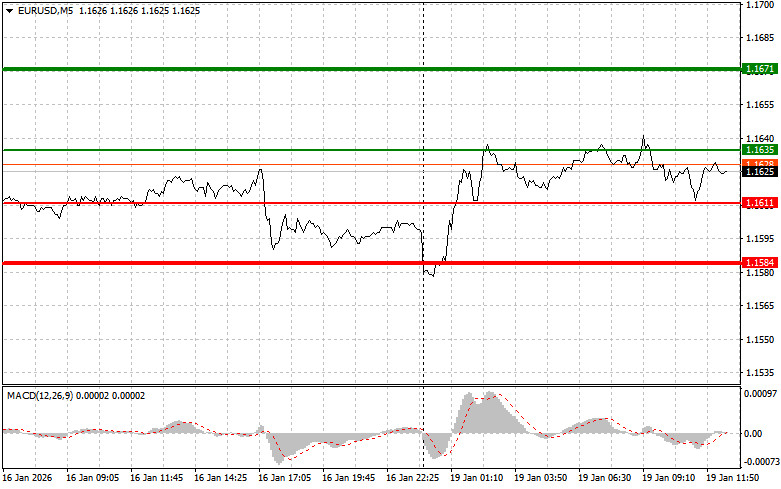

Test 1,1623 zbiegł się ze znacznym spadkiem wskaźnika MACD poniżej poziomu zera, co ograniczyło potencjał spadkowy pary, zwłaszcza w kontekście wzrostu na azjatyckich rynkach.

Raport dotyczący wzrostu cen konsumpcyjnych w strefie euro nie przyciągnął uwagi inwestorów. Inflacja ogólna spadła do 1,9%, podczas gdy inflacja bazowa pozostała na poziomie 2,3%. Takie dane inflacyjne raczej nie skłonią EBC do bardziej zdecydowanych obniżek stóp procentowych. W nadchodzących miesiącach głównym czynnikiem kształtującym dynamikę euro będą zawirowania geopoliticzne, ponieważ EBC na razie nie planuje interwencji.

W związku z brakiem danych ekonomicznych z USA w drugiej połowie dnia szczególną uwagę przyciągną dalsze działania Trumpa wobec Unii Europejskiej i Grenlandii. Pomimo braku danych makroekonomicznych rynki zawsze reagują na wydarzenia geopolityczne, zwłaszcza na impulsywne decyzje administracji amerykańskiej. Ostatnie dyskusje na temat potencjalnego zakupu Grenlandii wywołały falę krytyki oraz zdziwienia. Nawet jeśli prawdopodobieństwo takiej transakcji jest niewielkie, podobne komunikaty tworzą atmosferę niestabilności i nieprzewidywalności w USA. To z kolei wpływa na stabilność amerykańskiej waluty i skłania inwestorów do poszukiwania alternatywnych aktywów.

Jeśli chodzi o strategię intraday, będę polegał na realizacji scenariuszy nr 1 i nr 2.

Scenariusze kupna

Scenariusz nr 1:

Planuję kupić euro, gdy cena dotrze do poziomu 1,1635 (zielona linia na wykresie) i zrealizować zysk na poziomie 1,1671. W pobliżu 1,1671 zamierzam zamknąć pozycje długie i zająć krótkie, zakładając, że para przesunie się o 30-35 punktów w przeciwnym kierunku. Euro prawdopodobnie będzie nadal kontynuować wzrost. Kupując, upewnij się jednak, że linia MACD znajduje się powyżej poziomu zera lub dopiero zaczyna rosnąć.

Scenariusz nr 2:

Możesz rozważyć kupno euro także po dwóch kolejnych testach poziomu 1,1611, jednak linia MACD powinna znajdować się strefie wyprzedania. Ograniczy to potencjał spadkowy pary oraz spowoduje wzrost w kierunku poziomów 1,1635 i 1,1671.

Scenariusze sprzedaży

Scenariusz nr 1:

Planuję sprzedać euro dopiero po osiągnięciu poziomu 1,1611 (czerwona linia na wykresie). Kluczowym celem będzie poziom 1,1584, na którym zamierzam zamknąć pozycje krótkie i zająć długie, zakładając, że para przesunie się o 20-25 punktów w przeciwnym kierunku. Presja na parę powróci, gdy Trump zrezygnuje z Grenlandii oraz z wprowadzenia ceł handlowych. Sprzedając, upewnij się jednak, że linia MACD znajduje się poniżej poziomu zera lub dopiero zaczyna spadać.

Scenariusz nr 2:

Możesz rozważyć sprzedaż euro także po dwóch kolejnych testach poziomu 1,1635, jednak linia MACD powinna znajdować się strefie wykupienia. Ograniczy to potencjał wzrostowy pary oraz spowoduje spadek w kierunku poziomów 1,1611 i 1,1584.

Na wykresie:

Cienka zielona linia — cena wejścia, po której możesz kupić instrument handlowy.

Gruba zielona linia — cena szacowana, czyli poziom, na którym możesz ustawić Take-Profit (TP) lub ręcznie zrealizować zyski, ponieważ dalszy wzrost powyżej tego poziomu jest mało prawdopodobny.

Cienka czerwona linia — cena wejścia, po której możesz sprzedać instrument handlowy.

Gruba czerwona linia — cena szacowana, czyli poziom, na którym możesz ustawić Take Profit (TP) lub ręcznie zrealizować zyski, ponieważ dalszy spadek poniżej tego poziomu jest mało prawdopodobny.

Wskaźnik MACD. Warto uwzględnić strefy wykupienia i wyprzedania, wchodząc na rynek.

Ważne: Początkujący traderzy muszą zachować szczególną ostrożność, podejmując decyzje dotyczące wejścia na rynek. Przed publikacją ważnych raportów najlepiej pozostać poza rynkiem, aby uniknąć gwałtownych wahań kursu. Jeśli zdecydujesz się na handel w momencie publikacji wiadomości, zawsze ustawiaj zlecenia Stop, aby zminimalizować straty. W przeciwnym razie możesz bardzo szybko stracić cały depozyt, zwłaszcza jeśli nie korzystasz z metod zarządzania środkami i handlujesz dużymi wolumenami. Pamiętaj, że aby odnieść sukces w handlu, należy mieć klarowny plan handlowy. Spontaniczne decyzje handlowe oparte na bieżącej sytuacji rynkowej są zazwyczaj stratną strategią w przypadku tradera intraday.