Společnost Atlassian, známá svým softwarem Jira a Confluence, čelí v poslední době zpomalení růstu tržeb, přesto však zůstává pro analytiky z Wall Street atraktivní investicí.

Firma se totiž důrazně orientuje na umělou inteligenci a její nástroje jsou nyní využívány ve více než 300 000 podnicích po celém světě. Nové produkty a rozšíření portfolia o chytré asistenty a balíčky aplikací naznačují, že Atlassian se připravuje na další fázi růstu – a to i navzdory krátkodobému tlaku na zisky.

Atlassian (TEAM) v posledním roce výrazně posílil svou orientaci na umělou inteligenci. V roce 2024 představil vlastní AI platformu Rovo, která se integruje nejen s hlavními nástroji společnosti Jira a Confluence, ale i s aplikacemi třetích stran, jako je Microsoft 365. Rovo nabízí funkce jako Rovo Search pro okamžité vyhledávání informací napříč celou organizací a Rovo Chat, který funguje jako inteligentní virtuální asistent schopný reagovat na otázky spojené s interními daty a pracovními postupy.

Jedním z nejambicióznějších prvků nové platformy jsou Rovo Agents – asistenti s umělou inteligencí, které si zákazníci mohou přizpůsobit a používat k automatizaci každodenních úkolů. Jen v aplikacích Jira a Confluence byly během třetího čtvrtletí roku 2025 pomocí těchto agentů automatizovány desítky tisíc pracovních procesů.

Atlassian navíc zavedl produktovou novinku s názvem Collections, která propojuje Rovo s konkrétními softwarovými balíčky. Například Teamwork Collection zahrnuje Jira a Confluence, zatímco Strategy Collection spojuje aplikace jako Focus a Talent. Díky těmto balíčkům, které jsou pro zákazníky cenově výhodnější než jednotlivé licence, chce společnost posílit svou pozici na trhu a postupně nahrazovat konkurenční nástroje.

Navzdory technologickému pokroku Atlassian zaznamenal v posledním čtvrtletí zpomalení růstu tržeb. Firma vykázala 1,35 miliardy dolarů, což představuje meziroční růst o 14 %. V předchozích obdobích však růst činil až 30 %, a ve druhém čtvrtletí ještě 21 %, což poukazuje na výrazné zpomalení tempa.

Největší část tržeb tvoří cloudové služby, jejichž příjmy vzrostly na 880 milionů dolarů (meziroční nárůst o 25 %). Přesto i tento segment zpomaluje – v předchozích kvartálech rostl rychleji. Tržby z datových center, tedy z instalací softwaru hostovaného mimo infrastrukturu Atlassianu, rostly jen o 7 %. Firma se přitom snaží přesouvat zákazníky z tohoto modelu do vlastního cloudu, který je pro ni ziskovější. Tržiště s aplikacemi třetích stran naopak pokleslo o 5 %, částečně kvůli slabší poptávce.

Společnost oznámila, že produkty využívající umělou inteligenci nyní každý měsíc používá rekordních 1,5 milionu jednotlivců v rámci zákaznických organizací. Tržby z prémiových a podnikových tarifů, které zahrnují přístup k Rovo, vzrostly o 40 %, což ukazuje, že AI technologie mohou být klíčem k dalšímu růstu.

Na druhou stranu vývoj AI funkcí je nákladný. Provozní náklady dosáhly 1,15 miliardy dolarů, tedy o 191 milionů více než před rokem. Významnou část tohoto nárůstu tvoří výdaje na výzkum a vývoj, které meziročně vzrostly o 109 milionů. V důsledku vyšších nákladů společnost vykázala čistou ztrátu 70,8 milionu dolarů, zatímco ve stejném období před rokem měla zisk 12,7 milionu.

Přestože akcie Atlassianu za poslední rok vzrostly o 24 %, stále se obchodují o 53 % níže než na svém vrcholu z roku 2021. Tehdy byly výrazně nadhodnocené – poměr ceny k tržbám (P/S) dosahoval úrovně 50. Dnes je P/S na hodnotě 11,1, což je podle analytiků rozumnější úroveň a pod průměrem posledních tří let, který činí 13,6.

Analytici sledovaní The Wall Street Journal se na akcie dívají převážně pozitivně. Ze 33 oslovených jich 19 doporučuje nákup, pět má mírně pozitivní doporučení („nadváha“) a devět doporučuje držet. Nikdo nedoporučuje prodej. Průměrná cílová cena je 279 dolarů, což znamená možný růst o 37 %. Nejoptimističtější odhady míří až na 420 dolarů, což by znamenalo potenciál růstu o více než 100 %.

Dlouhodobý potenciál podporuje i odhad trhu, na kterém Atlassian působí – firma věří, že její celková adresovatelná tržní příležitost činí 67 miliard dolarů. Aktuálně přitom využívá jen malou část tohoto prostoru. Vedení navíc předpokládá, že do roku 2029 by mohlo dosáhnout opakujících se ročních tržeb ve výši 10 miliard dolarů, což by téměř zdvojnásobilo dnešní výkon.

Analiza transakcji i wskazówki dotyczące handlu GBP/USD

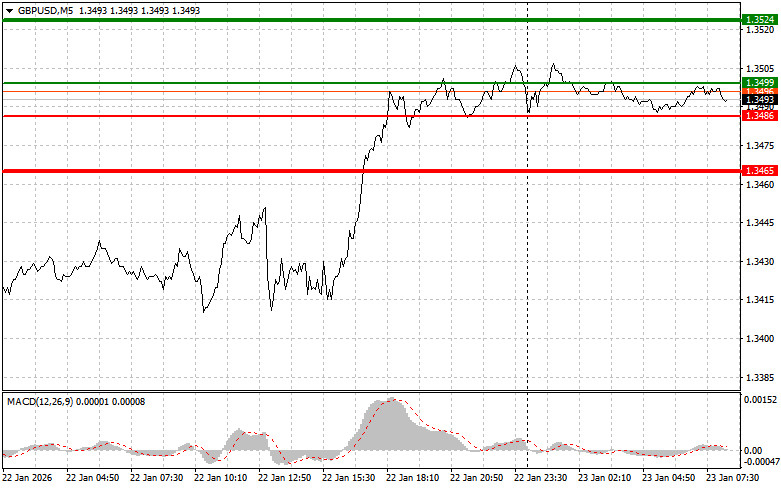

Test 1,3448 zbiegł się ze znacznym wzrostem wskaźnika MACD powyżej poziomu zera, co ograniczyło potencjał wzrostowy pary. Z tego powodu postanowiłem nie kupować funta i przegapiłem cały ruch wzrostowy.

Wpływ wczorajszych danych amerykańskich był niejednoznaczny. Z jednej strony zrewidowany wskaźnik PKB, pokazujący większą odporność gospodarki, powinien wzmocnić pozycję dolara. Jednak dane o inflacji, odzwierciedlone we wskaźniku wydatków konsumpcyjnych sugerują spowolnienie tempa wzrostu cen. To z kolei pozostawia Rezerwie Federalnej pole manewru w polityce pieniężnej, umożliwiając potencjalne zastosowanie obniżek stóp procentowych jako narzędzia stymulacji gospodarki w przypadku pogorszenia sytuacji.

Dzisiaj w pierwszej połowie sesji uczestnicy rynku skupią się na doniesieniach z Wielkiej Brytanii: spodziewane są dane o zmianach sprzedaży detalicznej i indeksach PMI. Dynamika sprzedaży detalicznej zawsze odzwierciedla nastroje konsumentów i siłę popytu krajowego. Poprawa wskaźników wzrostu sprzedaży detalicznej może być postrzegana jako potwierdzenie odporności gospodarki, a tym samym wspierać funta w miarę rozwoju trwającej hossy. Indeksy PMI dla sektora produkcyjnego i usług dostarczają cennych informacji o aktywności gospodarczej w tych kluczowych sektorach. Złożony indeks PMI stanowi kluczowy wskaźnik dla oceny ogólnego stanu brytyjskiej gospodarki. Przekroczenie oczekiwań dotyczących indeksów PMI może sygnalizować solidne ożywienie i pozytywnie wpłynąć na funta.

Jeśli chodzi o strategię intraday, będę polegał na realizacji scenariuszy nr 1 i nr 2.

Scenariusze kupna

Scenariusz nr 1:

Planuję kupić funta, gdy cena dotrze do poziomu 1,3499 (zielona linia na wykresie) i zrealizować zysk na poziomie 1,3524 (zielona linia pogrubiona na wykresie). W pobliżu 1,3524 zamierzam zamknąć pozycje długie i zająć krótkie, zakładając, że para przesunie się o 30-35 punktów w przeciwnym kierunku. Funt może wzrosnąć dzisiaj po publikacji dobrych danych. Kupując, upewnij się jednak, że linia MACD znajduje się powyżej poziomu zera lub dopiero zaczyna rosnąć.

Scenariusz nr 2:

Możesz rozważyć kupno funta także po dwóch kolejnych testach poziomu 1,3486, gdy wskaźnik MACD będzie znajdować się strefie wyprzedania. Ograniczy to potencjał spadkowy pary oraz spowoduje wzrost w kierunku poziomów 1,3499 i 1,3524.

Scenariusze sprzedaży

Scenariusz nr 1:

Planuję sprzedać funta dopiero po osiągnięciu poziomu 1,3486 (czerwona linia na wykresie), co doprowadzi do gwałtownego spadku pary. Kluczowym celem sprzedających będzie poziom 1,3465, na którym zamierzam zamknąć pozycje krótkie i zająć długie, zakładając, że para przesunie się o 20-25 punktów w przeciwnym kierunku. Sprzedający funta mogą uaktywnić się w przypadku słabych danych statystycznych. Sprzedając, upewnij się jednak, że linia MACD znajduje się poniżej poziomu zera lub dopiero zaczyna spadać.

Scenariusz nr 2:

Możesz rozważyć sprzedaż funta także po dwóch kolejnych testach poziomu 1,3499, gdy wskaźnik MACD będzie znajdować się strefie wykupienia. Ograniczy to potencjał wzrostowy pary oraz spowoduje spadek w kierunku poziomów 1,3486 i 1,3465.

Na wykresie:

Cienka zielona linia — cena wejścia, po której możesz kupić instrument handlowy.

Gruba zielona linia — cena szacowana, czyli poziom, na którym możesz ustawić Take-Profit (TP) lub ręcznie zrealizować zyski, ponieważ dalszy wzrost powyżej tego poziomu jest mało prawdopodobny.

Cienka czerwona linia — cena wejścia, po której możesz sprzedać instrument handlowy.

Gruba czerwona linia — cena szacowana, czyli poziom, na którym możesz ustawić Take Profit (TP) lub ręcznie zrealizować zyski, ponieważ dalszy spadek poniżej tego poziomu jest mało prawdopodobny.

Wskaźnik MACD. Warto uwzględnić strefy wykupienia i wyprzedania, wchodząc na rynek.

Ważne: Początkujący traderzy muszą zachować szczególną ostrożność, podejmując decyzje dotyczące wejścia na rynek. Przed publikacją ważnych raportów najlepiej pozostać poza rynkiem, aby uniknąć gwałtownych wahań kursu. Jeśli zdecydujesz się na handel w momencie publikacji wiadomości, zawsze ustawiaj zlecenia Stop, aby zminimalizować straty. W przeciwnym razie możesz bardzo szybko stracić cały depozyt, zwłaszcza jeśli nie korzystasz z metod zarządzania środkami i handlujesz dużymi wolumenami. Pamiętaj, że aby odnieść sukces w handlu, należy mieć klarowny plan handlowy. Spontaniczne decyzje handlowe oparte na bieżącej sytuacji rynkowej są zazwyczaj stratną strategią w przypadku tradera intraday.