V prvních hodinách čtvrtečního obchodování vzrostly akcie softwarové společnosti Adobe Inc. o 17 % po zveřejnění výsledků a tržeb, které překonaly odhady trhu. Kromě toho firma reagovala na býčí nálady zvýšením celoročního výhledu.

Údaje společnosti Adobe oproti konsensu LSEG ukazují následující výsledky: upravený zisk na akcii ve výši 4,48 USD, což překonalo očekávaných 4,39 USD, a tržby ve výši 5,31 miliardy USD oproti očekávaným 5,29 miliardy USD. Tyto výsledky, které odrážejí 10% nárůst oproti předchozímu roku, svědčí o dobré finanční situaci, kterou globální softwarová firma zažila během čtvrtletí končícího 31. května.

Pokud jde o třetí fiskální čtvrtletí, společnost Adobe stanovila očekávání upraveného zisku na akcii v rozmezí 4,50 až 4,55 USD spolu s předpokládanými tržbami ve výši 5,33 až 5,38 miliardy USD. Analytici tuto optimistickou prognózu společnosti Adobe schválili, přestože jejich předpovědi byly o něco vyšší, a to 4,48 USD pro upravený zisk na akcii a 5,4 miliardy USD pro tržby.

Co se týče nových ročních opakujících se příjmů, divize Digital Media společnosti Adobe, která zahrnuje předplatné Creative Cloud, zaznamenala obrovský objem 487 milionů dolarů. USD, čímž překonal konsensus StreetAccount, který původně odhadoval tyto údaje na 437,4 milionu USD, což znamená zlepšení fiskální pozice společnosti Adobe, které lze přičíst především rozsáhlejším digitálním službám.

Kromě toho společnost Adobe zvýšila svůj výhled na fiskální rok 2024 a přišla s novými prognózami. Společnost nyní očekává, že celoroční upravený zisk na akcii se bude pohybovat mezi 18,00 a 18,20 USD, přičemž očekávané tržby se budou pohybovat mezi 21,40 a 21,50 miliardami USD. Pro srovnání, březnová prognóza byla o něco nižší a činila 17,60 až 18,00 USD upraveného zisku na akcii při tržbách 21,30 až 21,50 miliardy USD.

Tato událostmi nabitá čtvrtletní zpráva následuje poté, co společnost Adobe oznámila svou nejnovější nabídku, která klientům umožní doladit modely generativní umělé inteligence Firefly společnosti tak, aby zajistily soulad obrazového obsahu s předpisy jejich značky.

David Wadhwani, prezident divize digitálních médií společnosti Adobe, se vyjádřil k poslednímu vývoji a vyjádřil své nadšení z tempa inovací, které v současné době proudí divizí digitálních médií. Poznamenal zvláštní zájem o funkce umělé inteligence – jejich přijetí a brzké zpeněžení v rámci služeb Document Cloud a Creative Cloud. Wadhwani zmínil i stěžejní aplikace společnosti, jako jsou služby Firefly a Express.

Pozoruhodné je, že přijetí služeb AI vedlo k tomu, že předplatitelé Creative Cloud upgradovali své plány, aby mohli využívat funkce Firefly. Nyní se očekává, že zvýšená základna předplatitelů bude i nadále pozitivně přispívat k výsledku hospodaření společnosti a přispěje k její impozantní finanční pozici.

Tyto pozitivní zprávy přicházejí v ostrém kontrastu s tržními podíly společnosti Adobe Inc. v průběhu roku. Před zveřejněním čtvrtečního oznámení se akcie společnosti propadly o 23 %. Pro srovnání, index S&P 500 vzrostl zhruba o 14 %.

Adobe Inc. (ADBE)

Pozoruhodné je, že společnost Adobe Inc. v tomto bouřlivém období podává neochvějné výkony. Několik obdobných softwarových společností, včetně SentinelOne, UiPath a Veeva, již dříve snížilo své celoroční odhady tržeb a obvinilo z toho ekonomickou nestabilitu. I vzhledem k rostoucímu zájmu firem o vývoj umělé inteligence zůstala společnost Adobe neochromena. Shantanu Narayen, generální ředitel společnosti Adobe, analytikům sebevědomě potvrdil, že pro společnost nejsou na obzoru žádné významné změny související s ekonomikou.

Nové inovace, rozšiřující se základna předplatitelů a zdokonalené schopnosti umělé inteligence zajistily společnosti Adobe příznivou pozici v náročných tržních podmínkách. Tyto faktory výrazně posílily její schopnost nejen překonávat očekávání, ale také předpovídat a dosahovat vyšších cílových tržeb. Společnost se neustále přizpůsobuje měnícím se potřebám trhu a technologií, což jí umožňuje udržovat si konkurenční výhodu. Sebevědomý krok společnosti Adobe v tomto digitálním věku naznačuje, že její růstový potenciál a schopnost inovovat ještě zdaleka nejsou u konce, a investoři tak mohou očekávat další pozitivní vývoj.

Старший канал линейной регрессии: направление – вниз;

Младший канал линейной регрессии: направление – вниз;

Скользящая средняя (20; сглаженная) – вбок.

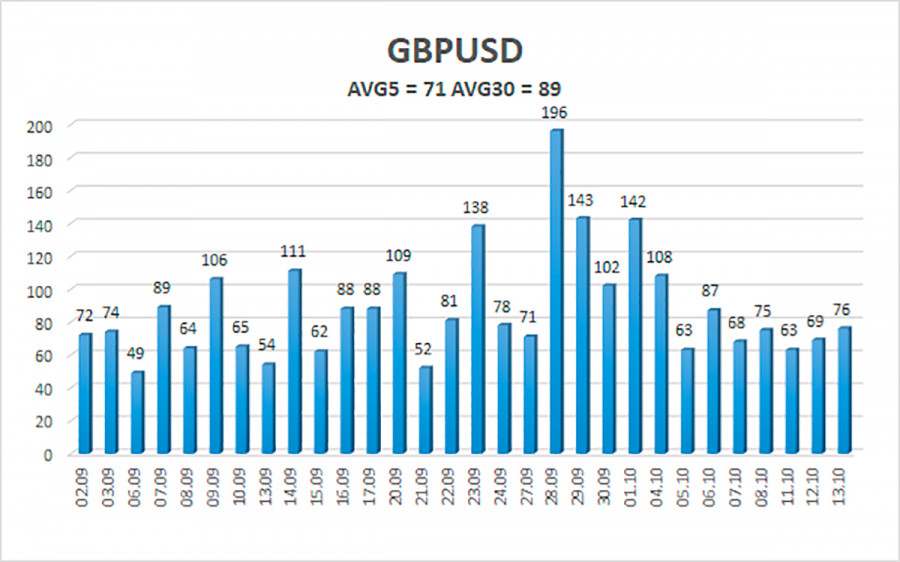

Валютная пара GBP/USD продолжает двигаться максимально непривлекательно. Движения сейчас напоминают больше всего «заборчики» и «елочки». Это означает, что на рынке не сформировался флэт, но при этом цена движется в некоем подобии бокового канала. На часовом таймфрейме это видно лучше, чем на 4-часовом. Тем не менее даже на текущем таймфрейме хорошо заметно, что пара так толком и не смогла преодолеть уровень Мюррея «7/8» – 1,3641, хотя уходила выше него и не может толком закрепиться ниже скользящей средней линии. Таким образом, техническая картина сейчас максимально запутанная. С одной стороны, оба канала линейной регрессии направлены вниз, но нисходящее движение при этом не может возобновиться. Цена продолжает располагаться выше скользящей средней линии, но при этом не может продолжить движение вверх. В текущей ситуации лучше всего будет подождать наступления развязки. Также следует еще раз отметить, что макроэкономическая статистика практически никакого влияния на движение валютной пары не оказывает. В последние двое суток в Великобритании было опубликовано несколько важных отчетов, но они не оказали никакого влияния на британскую валюту. Тоже самое можно сказать и по вчерашнему отчету по американской инфляции. Что толку, что индекс потребительских цен неожиданно вновь начал расти, если доллар США при этом подорожал на «целых» 25 пунктов, а за следующий час упал на 50? Таким образом, в текущей ситуации мы бы даже рекомендовали большее внимание уделять меньшим таймфреймам, а также показателю волатильности. Кстати, именно волатильность продолжает показывать то, насколько сильно сейчас рынки в принципе хотят торговать пару. Средняя волатильность составляет около 70 пунктов за последние 5-6 дней, а для британской валюты это значение очень низкое. Таким образом, волатильность слабая, тренд отсутствует, «макроэкономика» не оказывает никакого влияния на движение пары.

Тем временем комитет по науке и здоровью Палаты Общин Британского Парламента опубликовал исследование, согласно которому британское правительство потерпело крах в противостоянии пандемии коронавируса. Напомним, что ранее бывший главный советник Бориса Джонсона Доминик Каммингс заявлял нечто подобное, указывая на полную некомпетентность первых лиц страны в вопросах противостояния пандемии. Каммингс также отмечал, что было принято очень много неверных решений, а Борис Джонсон и его приближенные изначально не придавали никакого значения вирусу, который в итоге унес жизни 150 тысяч британцев, что помещает Великобританию в первую десятку стран мира по человеческим потерям. Британские депутаты из озвученных выше комитетов сделали вывод, что количество смертей от коронавируса в стране значительно превышает показатели сопоставимых с Британией других стран. И это при том, что изначально британское правительство хвалили за высокий уровень подготовки к пандемии, а потом выяснилось, что больницы переполнены, система здравоохранения вот-вот рухнет, а большая часть медицинских приспособлений и предметов просрочены или же не годятся к использованию. В отчете говорится, что изначальным планом правительства было добиться коллективного иммунитета. То есть изначально правительство допускало тот вариант, что переболеет большая часть жителей страны. В итоге введение первого «локдауна» было слишком запоздалым, а в первые недели пандемии было сделано слишком мало для того, чтобы остановить распространение вируса, против которого тогда еще не было ни вакцин, ни лекарств. Таким образом, говорится в отчете, провал борьбы с коронавирусом является одной из наиболее серьезных неудач в истории британской системы здравоохранения. Однако в отчете также отмечается программа вакцинации, которая позволила Великобритании получить вовремя необходимое количество вакцин, а также одной из первых в мире полностью вакцинировать свое население.

Что по итогу? По итогу пара фунт/доллар сейчас движется больше вбок, чем вверх или вниз. Четкой тенденции нет, поэтому рекомендуем либо торговать на самых младших таймфреймах, либо же ждать, когда торговая картина станет более приемлемой и понятной.

Средняя волатильность пары GBP/USD составляет на данный момент 71 пункт в день. Для пары фунт/доллар это значение является «средним». В четверг, 14 октября, таким образом, мы ожидаем движения внутри канала, ограниченного уровнями 1,3573 и 1,3715. Разворот индикатора Хайкен Аши вверх просигнализирует о возможном возобновлении восходящего движения, хотя сейчас больше все похоже на флэт. Волатильность продолжает снижаться после небольшого всплеска.

Ближайшие уровни поддержки:

S1 – 1,3611;

S2 – 1,3580;

S3 – 1,3550.

Ближайшие уровни сопротивления:

R1 – 1,3641;

R2 – 1,3672;

R3 – 1,3702.

Пара GBP/USD на 4-часовом таймфрейме закрепилась выше мувинга. Таким образом, в данное время следует рассматривать варианты длинных позиций с целями 1,3672 и 1,3702 до разворота индикатора Хайкен Аши вниз. Ордера на продажу вновь можно будет рассматривать в случае закрепления цены ниже скользящей средней линии с целями 1,3573 и 1,3550 и удерживать их открытыми до разворота Хайкен Аши вверх. Нехудшим вариантом сейчас будет подождать завершения флэта вне рынка.

Обзор пары EUR/USD. 14 октября. Дефолт откладывается до декабря?

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит, тренд сейчас сильный;

Скользящая средняя линия (настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

Уровни Мюррея – целевые уровни для движений и коррекций;

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности;

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.