Americká vláda zvažuje, že v rámci plánovaného prodeje US Steel japonské společnosti Nippon Steel za 14 miliard dolarů získá mimořádná práva, která by jí umožnila ovlivňovat klíčová rozhodnutí této strategické firmy.

Taková dohoda by byla v americkém kontextu zcela výjimečná a představovala by odklon od tradiční politiky, která obvykle klade důraz na volný trh a minimální zásahy státu.

Navzdory tomu, že prezident Joe Biden na začátku roku transakci zablokoval kvůli obavám o národní bezpečnost, jeho nástupce Donald Trump v dubnu nařídil její nové přezkoumání. V květnu navíc veřejně prohlásil, že partnerství mezi oběma společnostmi bude pokračovat. Sám Trump ale trvá na tom, že firma zůstane „pod americkou kontrolou“.

Podle senátora Davida McCormicka z Pensylvánie, kde má US Steel sídlo, by se dohoda mohla uskutečnit pouze za podmínky, že Spojené státy získají právo schvalovat důležitá rozhodnutí vedení společnosti – například změny v produkci, výběr členů představenstva nebo prodeje majetku.

McCormick tento mechanismus popsal jako kontrolní pojistku, díky níž by se předešlo rozhodnutím, která by mohla ohrozit národní zájmy. Výkonným ředitelem by měl být Američan, většina členů představenstva by pocházela z USA a klíčová rozhodnutí by musela být schválena americkými institucemi.

To by fakticky znamenalo, že ačkoli by US Steel formálně nebyla ve vlastnictví americké vlády, stát by měl možnost zasahovat do směřování firmy. Takové uspořádání není v USA běžné – ve většině případů vláda ponechává řízení firem na trhu a soukromých investorech.

Zatímco v americkém prostředí je tento typ kontrolní struktury nezvyklý, v jiných částech světa má delší tradici. Například Velká Británie po vlně privatizací v 80. letech zavedla podobné nástroje u některých klíčových společností, jako jsou BAE Systems (BAESY) nebo Rolls-Royce (RYCEY), aby si stát ponechal určitý vliv.

Podobně Brazílie využívá zvláštní dohody ke kontrole strategických podniků, jako je letecký výrobce Embraer (ERJ), vodárenská firma Sabesp (SBS) nebo těžařský gigant Vale (VALE). V těchto případech jde často o firmy, které byly dříve státní a mají zásadní význam pro ekonomiku.

V Číně jde o běžnou praxi zejména v technologickém sektoru. Vláda zde vstupuje do soukromých firem symbolickými podíly, často ve výši jen jednoho procenta. Tento drobný vlastnický podíl však zajišťuje přístup k důležitým informacím a možnost ovlivnit rozhodování, zejména u firem, jako jsou Alibaba (BABA), Tencent (TCEHY) nebo ByteDance.

Zásadní rozdíl mezi těmito případy a situací v USA spočívá v tom, že Spojené státy tradičně takové nástroje nevyužívají. Výjimku představovala například záchrana automobilek General Motors a Chrysler během finanční krize v roce 2008, kdy vláda výměnou za finanční pomoc získala dočasné podíly, které později prodala.

Přestože zastánci kontrolních práv argumentují ochranou strategických zájmů, jejich používání je často kritizováno. Podle odpůrců může takový zásah narušit důvěru investorů, zpomalit investiční toky a poškodit princip rovného přístupu k trhu.

V Evropské unii například několik takových dohod narazilo u soudů. Evropský soudní dvůr už v minulosti zrušil zvláštní pravomoci, které si stát ponechal u firem jako Repsol nebo Endesa, protože omezovaly volný pohyb kapitálu.

Podobná kritika by mohla zaznít i ve Spojených státech, zejména ze strany těch, kdo podporují otevřenost trhu a nevměšování státu do podnikání. Otázkou rovněž zůstává, jak by byly takové pravomoci právně zakotveny – pravděpodobně prostřednictvím dohody s výborem Cfius, který posuzuje dopad zahraničních investic na bezpečnost USA.

V praxi by to mohlo znamenat, že se japonský investor zaváže, že v určitých otázkách nebude moci jednat bez souhlasu americké strany. Tím by USA získaly kontrolní práva bez toho, aby musely investovat veřejné peníze nebo držet podíl.

Celá situace kolem US Steel tak ilustruje rostoucí napětí mezi dvěma přístupy: na jedné straně tradičním důrazem na volný trh, a na druhé snahou chránit národní ekonomické zájmy v globalizovaném světě. Zda se americká vláda skutečně odhodlá k tomuto netypickému kroku, zatím není jisté. Už samotná diskuse o možnosti zavedení zvláštních kontrolních práv však ukazuje, že se vztah mezi státem a soukromým sektorem proměňuje – a že strategické podniky jako US Steel zůstávají politicky citlivým tématem.

Разбор сделок и советы по торговле британским фунтом

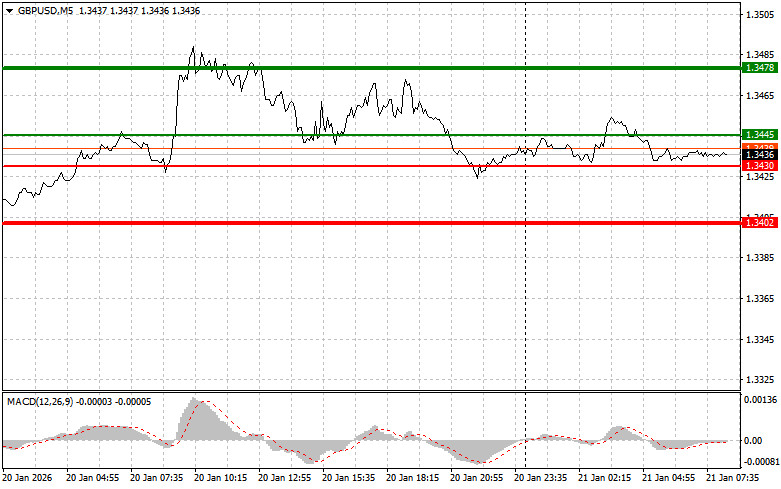

Тест цены 1.3463 пришелся на момент, когда индикатор MACD только начинал движение вниз от нулевой отметки, что стало подтверждением правильной точки входа на продажу фунта. В результате пара снизилась на 20 пунктов.

Данные по рынку труда Великобритании помогли с ростом фунту в первой половине дня, но затем отошли на второй план, а участники рынка сконцентрировали свое внимание вокруг ситуации с Гренландией. Напомню, что в Великобритании также выступили против действий США и притязаний на этот остров. Этот неожиданный поворот событий, изначально казавшийся малозначимым геополитическим эпизодом, быстро перерос в серьезный фактор, определяющий динамику валютных рынков. Инвесторы, обычно ориентирующиеся на экономические показатели, теперь пристально следят за новостями из Арктики, пытаясь оценить потенциальные последствия для мировой экономики. Вмешательство Великобритании в гренландский вопрос добавило неопределенности и усилило опасения по поводу дальнейшей эскалации конфликта между США и Европой. Ранее казалось, что торговые споры ограничиваются в основном тарифными войнами, однако теперь речь идет о территориальных претензиях и политическом вмешательстве. Это заставляет участников рынка переоценивать риски и искать безопасные активы, что неизбежно отражается на курсах валют.

Что касается данных, то сегодня в первой половине дня будут опубликованы сведения о британском индексе потребительских цен. Если инфляционные данные окажутся выше прогнозируемых значений, фунт может получить кратковременную поддержку, так как это укрепит доводы в пользу жесткой денежно-кредитной политики Банком Англии. Тем не менее, в контексте общей неопределенности и повышенного интереса к геополитической ситуации, связанной с Гренландией, инвесторы вряд ли будут принимать долгосрочные решения, основываясь исключительно на британских статистических данных. В обратном случае, если цифры окажутся менее оптимистичными, фунт может испытать давление, но снижение, по всей видимости, будет сдержанным.

Что касается внутридневной стратегии, то больше буду опираться на реализацию сценариев №1 №2.

Сценарии на покупку

Сценарий №1: покупать фунт сегодня планирую при достижении точки входа в районе 1.3445 (зеленая линия на графике) с целью роста к уровню 1.3478 (более толстая зеленая линия на графике). В районе 1.3478 собираюсь выходить из покупок и открывать продажи в обратную сторону (расчет на движение в 30-35 пунктов в обратную сторону от уровня). Рассчитывать на рост фунта сегодня можно после резкого роста инфляции. Важно! Перед покупкой, убедитесь в том, что индикатор MACD находится выше нулевой отметки и только начинает свой рост от нее.

Сценарий №2: покупать фунт сегодня также планирую в случае двух подряд тестов цены 1.3430 в момент, когда индикатор MACD будет находиться в области перепроданности. Это ограничит нисходящий потенциал пары и приведет к обратному развороту рынка вверх. Можно ожидать рост к противоположным уровням 1.3445 и 1.3478.

Сценарии на продажу

Сценарий №1: продавать фунт сегодня планирую после обновления уровня 1.3430 (красная линия на графике), что приведет к быстрому снижению пары. Ключевой целью продавцов будет уровень 1.3402, где собираюсь выходить из продаж, а также открывать сразу покупки в обратную сторону (расчет на движение в 20-25 пунктов в обратную сторону от уровня). Продавцы фунта могут себя проявить только после резкого снижения ценового давления. Важно! Перед продажей, убедитесь в том, что индикатор MACD находится ниже нулевой отметки и только начинает свое снижение от нее.

Сценарий №2: продавать фунт сегодня также планирую в случае двух подряд тестов цены 1.3445 в момент, когда индикатор MACD будет находиться в области перекупленности. Это ограничит восходящий потенциал пары и приведет к обратному развороту рынка вниз. Можно ожидать снижения к противоположному уровню 1.3430 и 1.3402.

Что на графике:

Тонкая зеленая линия – цена входа, по которой можно покупать торговый инструмент.

Толстая зеленая линия – предположительная цена, где можно расставлять Take profit или самостоятельно фиксировать прибыли, так как выше этого уровня дальнейший рост маловероятен.

Тонка красная линия – цена входа, по которой можно продавать торговый инструмент.

Толстая красная линия – предположительная цена, где можно расставлять Take profit или самостоятельно фиксировать прибыли, так как ниже этого уровня дальнейшее снижение маловероятно.

Индикатор MACD. При входе в рынок важно руководствоваться зонами перекупленности и перепроданности.

Важно. Начинающим трейдерам на рынке Форекс необходимо очень осторожно принимать решения по входу в рынок. Перед выходом важных фундаментальных отчетов лучше всего находится вне рынка, чтобы избежать попадания в резкие колебания курса. Если вы решаетесь на торговлю во время выхода новостей, то всегда расставляйте стоп-приказы для минимизации убытков. Без расстановки стоп-приказов вы можете очень быстро потерять весь депозит, особенно если не используете мани-менеджмент, а торгуете большими объемами.

И помните, что для успешной торговли необходимо иметь четкий торговый план, по примеру такого, который представлен мною выше. Спонтанное принятие торговых решений исходя из текущей рыночной ситуации является изначально проигрышной стратегией внутридневного трейдера.