Investoři se již desítky let spoléhají na index S&P 500 jako na hlavní měřítko výkonnosti amerických akcií – a mají k tomu dobrý důvod. Tento index zahrnuje 500 největších a ziskových veřejně obchodovaných amerických společností, čímž poskytuje široký a reprezentativní pohled na americký trh. Odolal nespočtu krizí a opakovaně se ukázal jako spolehlivý dlouhodobý růstový nástroj. Není divu, že právě nyní – po poklesu o 15 % z nedávných maxim – se mnozí investoři poohlížejí po vstupní bráně zpět na trh.

Jedním z nejsnazších způsobů, jak investovat do amerického trhu, je Vanguard S&P 500 ETF (VOO). Tento fond přesně kopíruje složení indexu S&P 500, čímž umožňuje investorům vlastnit podíl na výkonnosti stovek největších amerických firem – od technologických gigantů jako Apple a Nvidia až po společnosti ze sektorů zdravotnictví, financí či spotřebního zboží.

Zároveň jde o fond s mimořádně nízkými náklady. Nákladový poměr 0,03 % znamená, že z každých investovaných 2 000 USD zaplatíte ročně správní poplatek jen 0,60 USD – tedy méně než cena kávy. Díky takové efektivitě zůstává většina výnosu skutečně ve vaší kapse.

Za posledních 10 let dosáhl ETF VOO celkového výnosu 211 %, což odpovídá průměrnému ročnímu zhodnocení kolem 12 %. To je výrazně nad historickým průměrem kolem 10 % ročně. A i když nelze výnosy z minulosti jednoduše promítnout do budoucnosti, důsledná expozice vůči americké ekonomice zůstává klíčovým faktorem dlouhodobého růstu.

Vezměme jednoduchý příklad: pokud dnes investujete 2 000 USD a fond si udrží průměrný výnos 12 % ročně, za 30 let by vaše investice mohla mít hodnotu přes 63 000 USD. Takový výhled je silným argumentem pro trpělivé a disciplinované investování.

VOO je ideální pro investory, kteří:

Zajímavé je i to, že většina aktivně řízených fondů s vysokými poplatky nedokáže index S&P 500 dlouhodobě porazit. ETF jako VOO tak často poskytuje lepší výsledky s menší námahou a menším rizikem.

Současná nejistota, způsobená geopolitickým napětím, obchodními cly a makroekonomickými tlaky, přirozeně vyvolává obavy. Ale právě v takových chvílích trh nabízí největší příležitosti – a korekce, jako ta současná, bývají ideální příležitostí k nákupu.

Index S&P 500 byl v minulosti svědkem několika propadů, recesí i krizí, přesto se vždy zotavil a dosáhl nových maxim. Ti, kdo zachovali klid a drželi se svých plánů, byli většinou odměněni. Nákup ETF jako VOO tak může být jednoduchým a efektivním způsobem, jak se podílet na růstu americké ekonomiky – bez potřeby každodenního sledování trhů.

Pokud máte volných 2 000 USD a hledáte bezpečný a rozumný způsob, jak je zhodnotit, Vanguard S&P 500 ETF může být ideální volbou. Nabízí širokou expozici, osvědčenou výkonnost, minimální náklady a dlouhodobý potenciál růstu. V kombinaci s trpělivostí a důsledností může jít o jednu z nejlepších investičních rozhodnutí, jaké můžete dnes učinit.

Navíc je důležité si uvědomit, že čas je klíčovým spojencem každého dlouhodobého investora. Čím dříve začnete investovat, tím více času má váš kapitál na zhodnocení díky složenému úročení – efektu, který může zásadně ovlivnit konečný výnos. Investice do fondu, jako je VOO, nevyžaduje složité rozhodování ani pravidelný dohled. Stačí se držet jednoduché strategie „koupit a držet“, pravidelně investovat nové prostředky a zachovat klid v obdobích volatility. Právě takový přístup bývá často mnohem úspěšnější než snaha časovat trh.

Federální rezervní systém podle očekávání ve středu nechal všechny parametry své měnové politiky beze změny, což však účastníky trhu nezklamalo. Na jedné straně se to dalo očekávat, na druhé straně nové vítězství Donalda Trumpa v obchodní válce na dálném východě dodalo trhům další dávku optimismu.

Americká centrální banka ponechala svou klíčovou úrokovou sazbu beze změny, konkrétně v pásmu 4,25–4,50 %. Předseda Fedu Jerome Powell během tiskové konference po zasedání ani náznakem nezmínil možnost snížení sazeb na příštím jednání, plánovaném na 16.–17. září. Znovu rozhodnutí Fedu odůvodnil pokračující nejistotou kolem celních válek – zřejmě narážel na to, že hlavní obchodní partneři USA, Čína a Indie, se stále zdráhají projevit loajalitu hegemonu a složit daň svému lennímu pánovi.

Trh však přesto obdržel jeden důležitý signál: dva členové Federálního výboru pro volný trh (FOMC) se postavili proti Powellovu postoji, a dali tak najevo, že by podpořili snížení sazeb.

Trumpovo vítězné tažení v celních střetech s obchodními partnery mezitím pokračuje. Včera oznámil dohodu s Jižní Koreou, která zahrnuje zavedení 15% dovozního cla na zboží z této země. Kromě toho americký prezident donutil tohoto spojence USA investovat 350 mld. USD do americké ekonomiky. Dohoda rovněž počítá s nákupem zkapalněného zemního plynu a dalších energetických produktů – pochopitelně nikoliv za nízké ceny. Jinými slovy, Spojené státy prostřednictvím svého lídra nadále využívají své satelitní státy a nutí je financovat americké ekonomické problémy formou finančních příspěvků a dravých dovozních cel.

Otázkou zůstává, kdo bude další na řadě.

Trump naznačuje, že by se i Indie měla vydat cestou poslušných satelitních států a zaplatit za to, jak je Amerika skvělá. Zda k tomu dojde, zatím není jasné. Prozatím však trhy na tyto zprávy reagují podle známého scénáře – pro ně je rozhodující jasnost a srozumitelnost situace.

Na této vlně se futures na hlavní americké akciové indexy obchodují výrazně výše, zejména technologicky orientovaný NASDAQ 100 a širší index S&P 500.

Vyjasnění podmínek uzavírání obchodních dohod mezi USA a jejich partnery podporuje dolar, který je od začátku roku pod tlakem kvůli obavám z možné recese v USA a nejistotě ohledně celosvětových důsledků Trumpových rozsáhlých obchodních válek. V tomto kontextu dolarový index sebevědomě roste a blíží se k důležité rezistenci na úrovni 100,00 b.

Dalším důvodem, proč dolar posiluje, je oslabení eura, které tvoří významnou část koše dolarového indexu. Jak bylo uvedeno dříve, euro je pod tlakem kvůli konečné celní dohodě mezi EU a USA, která de facto znamená výrazný odliv kapitálu z Evropy do Ameriky, čímž se snižují šance na ekonomické oživení v regionu.

Domnívám se, že růst amerických akcií bude pokračovat. Zpráva o dohodě s Jižní Koreou spolu se skvělými výsledky technologických firem podpoří poptávku po akciích. Euro spolu s librou a dalšími měnami na forexu zůstane pod tlakem kvůli sílícímu dolaru. Kryptoměnový trh pravděpodobně bude i nadále konsolidovat, protože pro akciový růst aktuálně panuje příznivé prostředí. Komoditní trh se rovněž zdá být připraven na růst díky větší jasnosti v obchodním střetu USA s partnery.

Při zhodnocení aktuální situace se domnívám, že pozitivní sentiment bude převládat až do konce tohoto týdne.

Pár zůstává pod silným tlakem z několika výše uvedených důvodů. Jeho technická neschopnost překonat úroveň 1,1450 pravděpodobně povede k novému poklesu směrem k 1,1330. Vhodná úroveň pro otevření prodejní pozice může být kolem 1,1428.

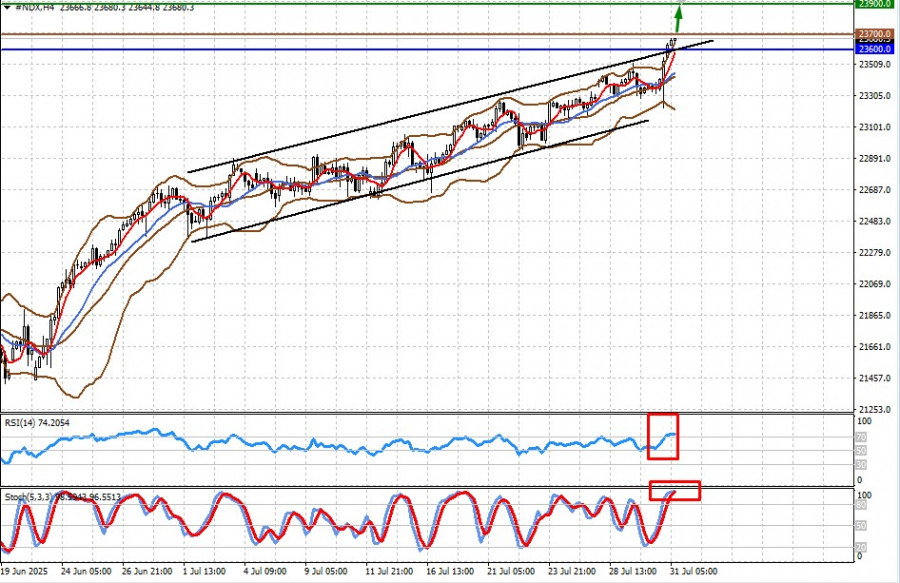

CFD kontrakt na futures NASDAQ 100 stabilně roste. Celková vlna optimismu bude nadále podporovat poptávku po akciích technologického sektoru, což povede k růstu kontraktu, potenciálně až k úrovni 23 900. Vhodná úroveň pro otevření long pozice se může nacházet kolem 23 700.