Od 1,20 po paritu. Euro začalo rok 2024 od hranice 1,10 USD po pôsobivom 5,6 % náraste vo štvrtom štvrťroku. Medzi kupujúcimi vládla eufória spojená s očakávaniami 6 až 7 znížení sadzieb zo strany Federálneho rezervného systému. Predpokladalo sa, že ECB bude nasledovať Fed, čím sa americký dolár stane mimoriadne zraniteľným. Odborníci agentúry Bloomberg stanovili konsenzuálny odhad pre hlavný menový pár na úrovni 1,15 do konca decembra, mnohí však verili, že dosiahne 1,20. Prešli len tri mesiace a situácia sa obrátila.

Po zverejnení údajov o marcovej inflácii v USA začali veľké banky a investičné spoločnosti revidovať svoje prognózy o osude sadzby federálnych fondov. Napríklad BNP Paribas sa domnieva, že sa zníži len dvakrát namiesto pôvodne predpokladaných troch znížení. Väčšina sa s týmto názorom stotožňuje, ale niektoré sa líšia. Jeden z najväčších svetových správcov aktív, spoločnosť PIMCO, sa domnieva, že Fed môže pokračovať v cykle sprísňovania menovej politiky, ak sa ceny v USA budú naďalej zrýchľovať.

Namiesto 6 až 7 aktov menovej expanzie teraz trh s futures predpovedá v roku 2024 pokles nákladov na pôžičky len o 40 bázických bodov. Zároveň sa očakáva, že ECB prudko zníži depozitné sadzby o 75 bázických bodov. Guvernér gréckej centrálnej banky Yannis Stournaras sa domnieva, že v tomto roku by mohli klesnúť až o 100 bázických bodov a je čas, aby sa cesty ECB a Fed-u rozišli.

Dynamika očakávaní trhu v súvislosti so sadzbami centrálnych bánk

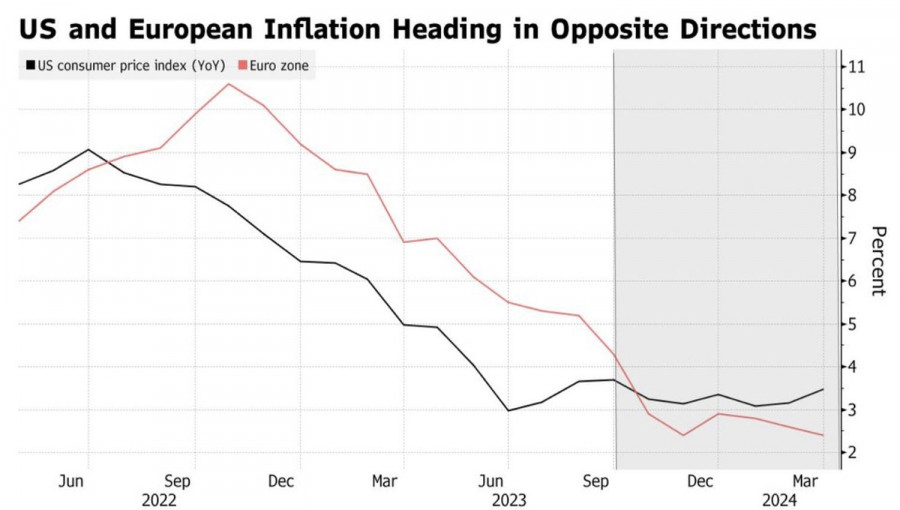

Podľa člena Výkonnej rady je situácia v USA a eurozóne zásadne odlišná. Americký spotrebiteľský dopyt je oveľa silnejší ako európsky, a to predovšetkým vďaka fiškálnym stimulom. To prehlbuje riziká divergencie inflácie. V eurozóne je naopak rast cien spôsobený ponukovými šokmi a nehrozí tu také nebezpečenstvo návratu CPI k rastu ako v Spojených štátoch.

V silnej ekonomike totiž nemôže existovať slabá inflácia a hospodárstvo Spojených štátov stojí na rozdiel od eurozóny pevne na nohách. Niet divu, že Bank of America, ING a nemecká LBBW nevylučujú možnosť návratu EURUSD k parite. Podľa ING je to pravdepodobné v prípade extrémnej divergencie menových politík Fed-u a ECB.

Dynamika inflácie v USA a eurozóne

V každom prípade, pokiaľ bude existovať divergencia v hospodárskom raste medzi USA a eurozónou a trh s futures bude naďalej signalizovať tri až štyri akty menovej expanzie zo strany Európskej centrálnej banky v porovnaní s dvoma aktmi zo strany Fed-u v roku 2024, existuje vysoká pravdepodobnosť, že sa hlavný menový pár vráti do obchodného pásma 1,00 - 1,05.

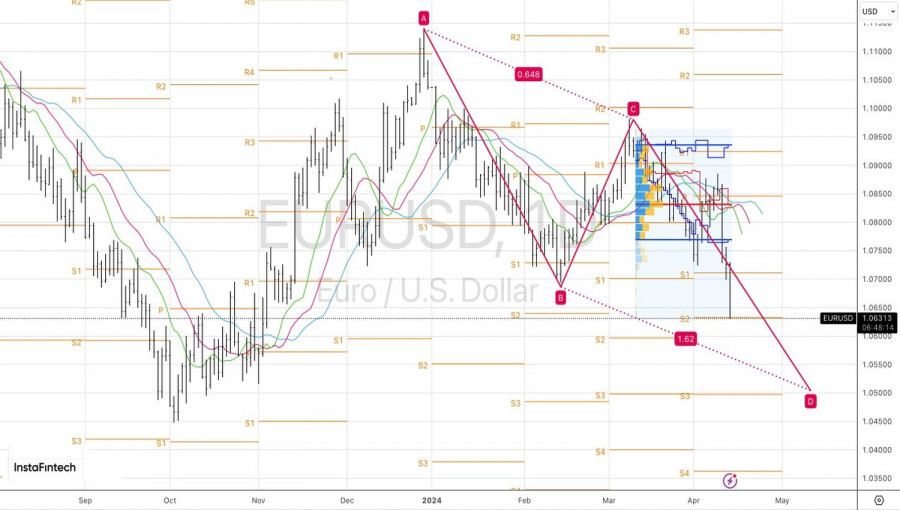

Z technického hľadiska dochádza na dennom grafe EUR/USD k obnoveniu klesajúceho trendu. Harmonický obchodný vzorec AB=CD naznačuje jasný cieľ pre predávajúcich na úrovni 1,05, kde je jeho cieľová orientácia na úrovni 161,8 %. Predajná stratégia je naďalej aktuálna. Prelomenie podpory na úrovni 1,063 a odraz smerom k 1,070 s následným vytvorením formácií obratu sú vhodné na pridanie krátkych pozícií.